? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?? ?文:任澤平團(tuán)隊(duì)

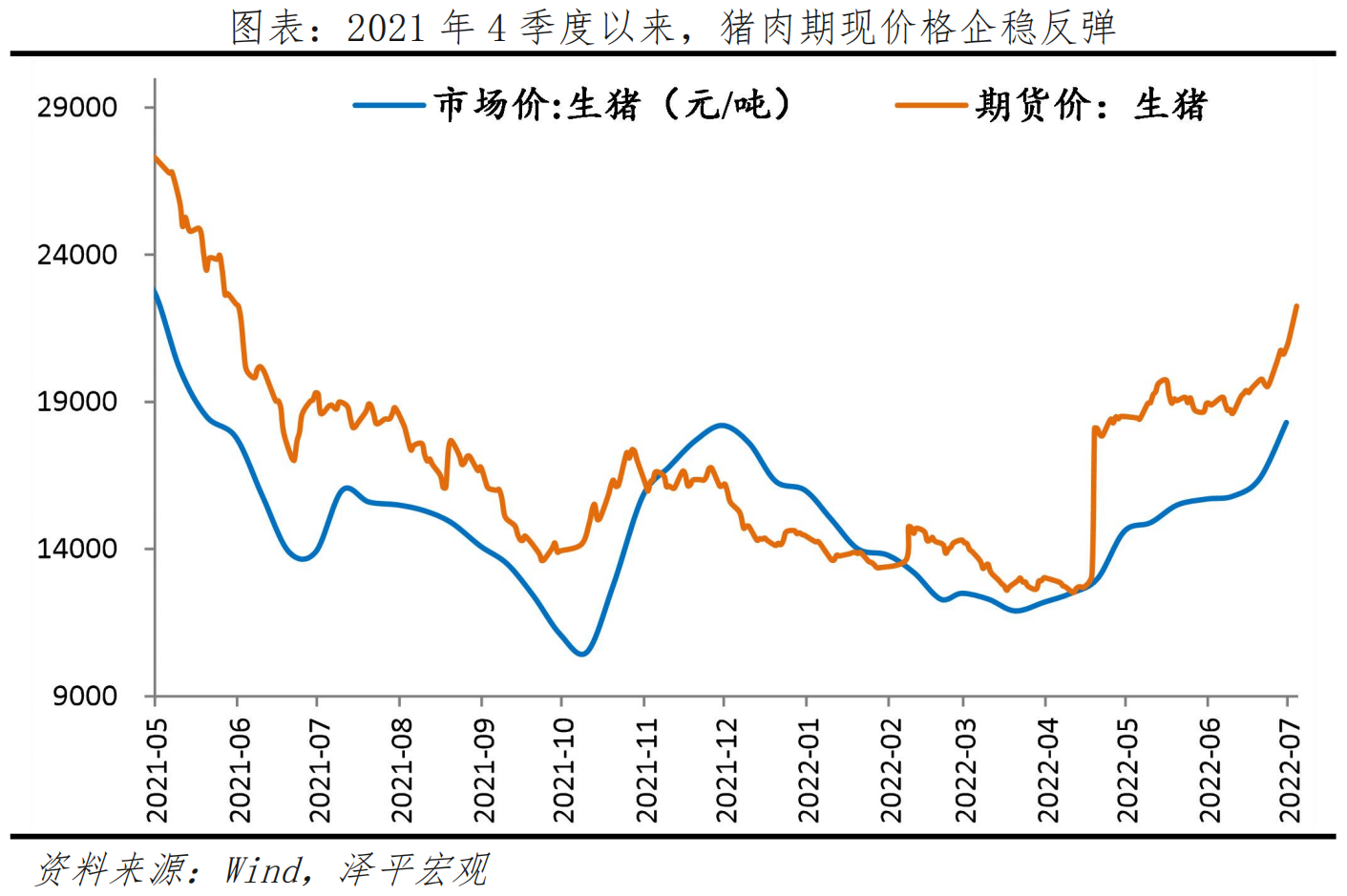

2021年11月至今,豬價(jià)進(jìn)入“W”筑底階段�����,邊際企穩(wěn)���。2022年4月為第二次筑底�,22省市豬肉均價(jià)從4月低點(diǎn)18.92元/千克漲到7月1日24.21元/千克�����,漲幅28.0%�。生豬期貨價(jià)格亦從4月底16080元/噸漲至7月4日22755元/噸,漲幅41.5%�。

我們判斷,從3-4年一輪的豬周期看�,2022年4月豬周期二次筑底,當(dāng)前或已進(jìn)入新一輪豬周期的筑底上行期�,這與產(chǎn)能去化時(shí)間規(guī)律相印證��。預(yù)計(jì)未來價(jià)格溫和上漲�����,但不具備快速大幅上行的條件����,主因產(chǎn)能去化程度不深����、且處于歷史相對高位,疊加保供穩(wěn)價(jià)措施出臺(tái)�����,未來漲幅取決于產(chǎn)能去化程度��。

今年初我們重點(diǎn)推薦豬周期�,逐步被市場驗(yàn)證,明顯跑贏大勢�����。

1? ?豬周期的邏輯

1.1 ?豬周期的產(chǎn)生

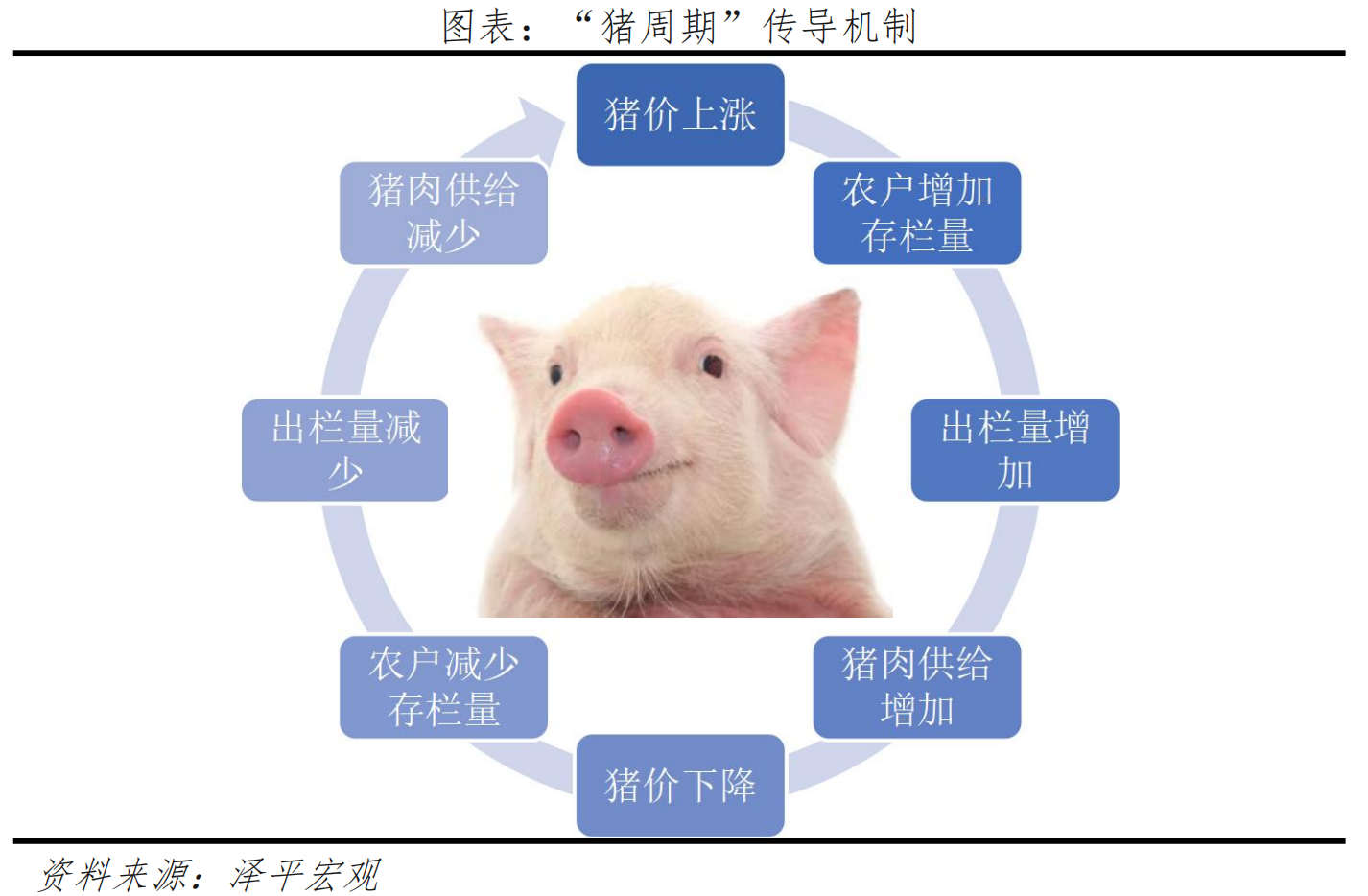

豬周期是生豬生產(chǎn)和豬肉銷售過程中的價(jià)格周期性波動(dòng)現(xiàn)象�����。具體而言,豬肉價(jià)格上漲時(shí)��,養(yǎng)殖戶會(huì)擴(kuò)大產(chǎn)能�,增加能繁母豬,推動(dòng)生豬存欄量上升��,育肥成熟后生豬出欄量增加��,豬肉供給增加����,價(jià)格下降���。養(yǎng)殖戶觀察到豬肉價(jià)格下降�,減少產(chǎn)能�����,淘汰能繁母豬�����,生豬存欄量和出欄量下降,豬肉供給減少��,豬肉價(jià)格重新回升�,周而復(fù)始。

豬的生產(chǎn)周期決定了一輪完整的豬周期歷時(shí)3-4年��,同時(shí)在一年之內(nèi)受節(jié)假日和氣候影響呈現(xiàn)出小周期波動(dòng)����。能繁母豬代表產(chǎn)能,生豬存欄代表庫存����,擴(kuò)大生豬供應(yīng)先要擴(kuò)大產(chǎn)能。從豬仔成為后備母豬需7個(gè)月達(dá)到可繁殖狀態(tài)�,1頭母豬生產(chǎn)一胎需要5個(gè)月左右(妊娠期114天、哺乳期20天�����、空懷期14天)��,母豬產(chǎn)仔再經(jīng)過1-2個(gè)月的保育期和5-6個(gè)月的育肥期��,生豬可出欄。從補(bǔ)欄母豬到增加豬肉供應(yīng)需18個(gè)月左右����,因此一輪豬周期約3-4年時(shí)間?����?筛鶕?jù)當(dāng)月生豬存欄量推斷未來半年的生豬供給�。

豬周期的本質(zhì)是供需關(guān)系,需求端總體穩(wěn)定����,關(guān)鍵在供給端��。我國以散戶養(yǎng)殖為主體的環(huán)境放大了價(jià)格的波動(dòng)性����。

需求端,長期受居民收入水平���、人口增長和消費(fèi)結(jié)構(gòu)影響�,短期受季節(jié)性飲食習(xí)慣��、流行疫病、食品安全和消費(fèi)替代效應(yīng)等影響�����。近年全國居民豬肉年均消費(fèi)量基本穩(wěn)定����,疫情期間有所下滑。

供給端����,主要是生豬養(yǎng)殖呈周期性波動(dòng),此外��,政策干預(yù)(環(huán)保�、財(cái)政補(bǔ)貼、收儲(chǔ)投放制度)�����、天災(zāi)疫病等因素放大供給波動(dòng)��。

我國的養(yǎng)殖業(yè)以農(nóng)戶散養(yǎng)為主�����,生產(chǎn)者同質(zhì)程度較高�,行業(yè)集中度低��,單個(gè)生產(chǎn)者對市場價(jià)格的影響力較弱,更容易“追漲殺跌”�,且防疫技術(shù)����、資金不足�,更容易大起大落�����,豬肉價(jià)格呈現(xiàn)出較為明顯的蛛網(wǎng)周期的特征。

近年來����,我國推行了規(guī)?���;B(yǎng)殖策略�����,鼓勵(lì)養(yǎng)殖廠擴(kuò)大產(chǎn)能���,同時(shí)不斷縮小普通養(yǎng)殖戶的規(guī)模��,但我國散戶養(yǎng)殖占比較高、規(guī)?���;B(yǎng)殖率不高的格局尚未改變�����。規(guī)模化養(yǎng)殖相對于散養(yǎng)戶存在規(guī)模效應(yīng)�����,且管理��、技術(shù)和資金等更具優(yōu)勢,有利于增強(qiáng)市場的穩(wěn)定性�����,減少散戶養(yǎng)殖的盲目性����。散戶養(yǎng)殖隨著城鎮(zhèn)化進(jìn)程加快、老齡化率提高��、資金和技術(shù)匱乏等將逐步萎縮�。據(jù)農(nóng)業(yè)部數(shù)據(jù)�,2020年生豬養(yǎng)殖規(guī)模化率達(dá)57%�;國務(wù)院辦公廳2019年9月印發(fā)的《關(guān)于穩(wěn)定生豬生產(chǎn)促進(jìn)轉(zhuǎn)型升級的意見》提出����,2022年和2025年��,生豬產(chǎn)業(yè)轉(zhuǎn)型升級取得重要進(jìn)展、產(chǎn)業(yè)素質(zhì)明顯提升���,養(yǎng)殖規(guī)模化率分別達(dá)到58%左右和65%以上�����。

生豬養(yǎng)殖處于產(chǎn)業(yè)鏈中游,上游主要有種植業(yè)�����、飼料����、獸藥疫苗等,下游主要是屠宰場和肉制品加工廠等���,產(chǎn)業(yè)鏈總產(chǎn)值超過3萬億元���,其中養(yǎng)殖業(yè)產(chǎn)值達(dá)萬億以上���。當(dāng)前生豬養(yǎng)殖主要分為兩種模式,即“自繁自養(yǎng)”��,典型如牧原股份��;另一種是“公司+農(nóng)戶”,公司提供仔豬�、飼料���、疫苗獸藥及技術(shù)人員支持���,待生豬長到出欄體重后由公司負(fù)責(zé)回收銷售并給農(nóng)戶支付代養(yǎng)費(fèi),如溫氏股份�、新希望等。

1.2? 豬肉價(jià)格波動(dòng)與CPI高度相關(guān)

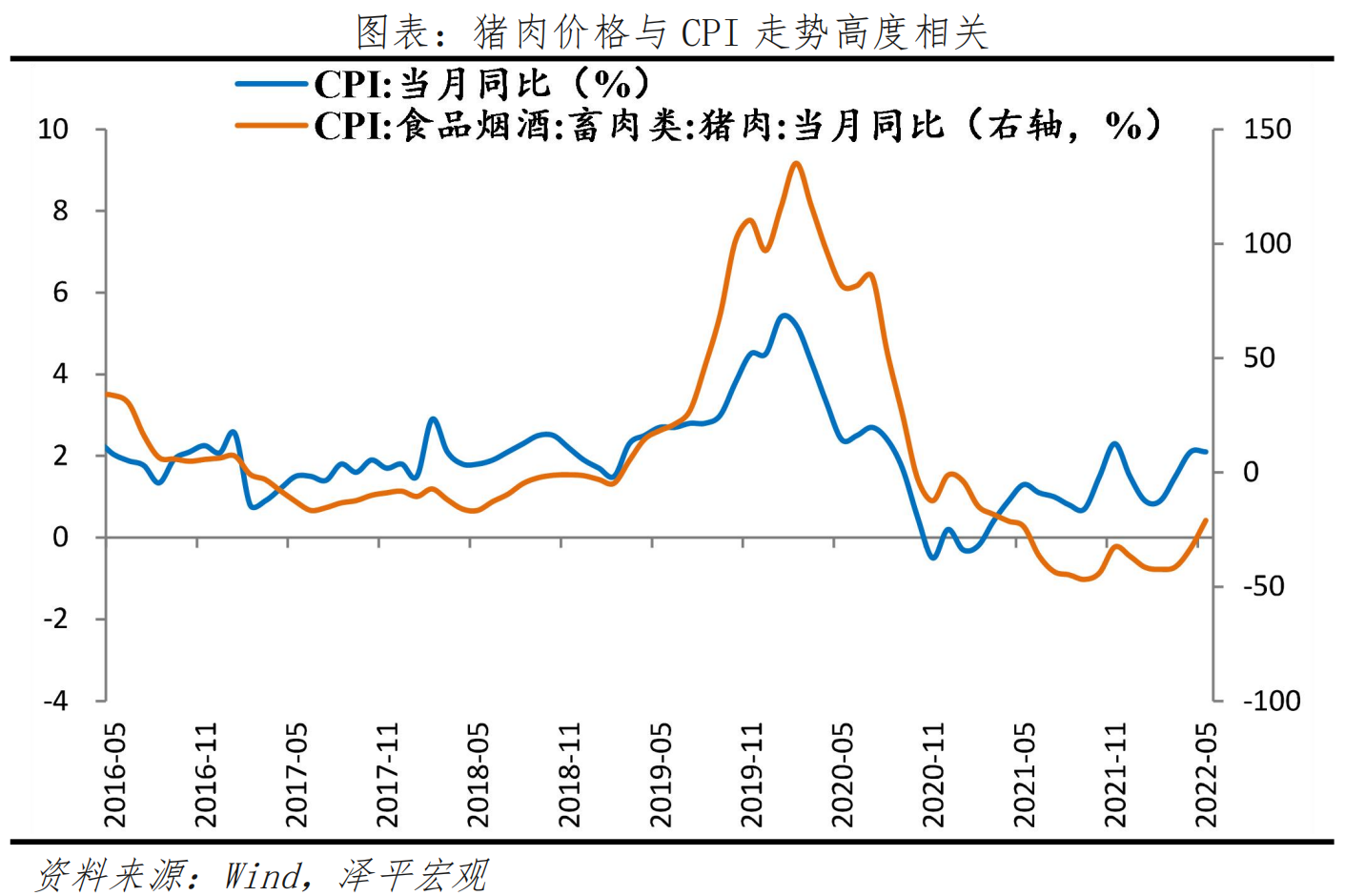

從歷史數(shù)據(jù)看��,我國豬肉價(jià)格波動(dòng)和CPI波動(dòng)高度相關(guān),是考察和預(yù)測CPI波動(dòng)的關(guān)鍵指標(biāo)��。2008年至今,豬肉價(jià)格和CPI指數(shù)的相關(guān)系數(shù)達(dá)到0.8以上�����,遠(yuǎn)高于CPI籃子中的其他商品。

豬肉價(jià)格走勢和CPI高度相關(guān)主要源于豬肉在CPI籃子中占比較高�����。目前豬肉在CPI籃子中的比重約為2%,考慮到食品類商品在CPI籃子中總比重約為30%��,且CPI籃子中商品種類眾多��,豬肉作為單一商品的比重是很大的�����。此外�����,CPI籃子中的部分商品如服裝�����、家用器具等商品價(jià)格一般比較穩(wěn)定,周期性不如豬肉價(jià)格強(qiáng)��;另一些商品如房屋租賃費(fèi)用價(jià)格的波動(dòng)周期長于豬肉價(jià)格變動(dòng)周期,這使得豬肉價(jià)格的周期性變動(dòng)在CPI中體現(xiàn)得較為明顯����,成為影響CPI的重要變量�。

2022年5月豬價(jià)同比-21.1%�����,對CPI拖累在逐步減弱,影響CPI0.34個(gè)百分點(diǎn)����。剔除豬價(jià)后,CPI同比2.9%��。

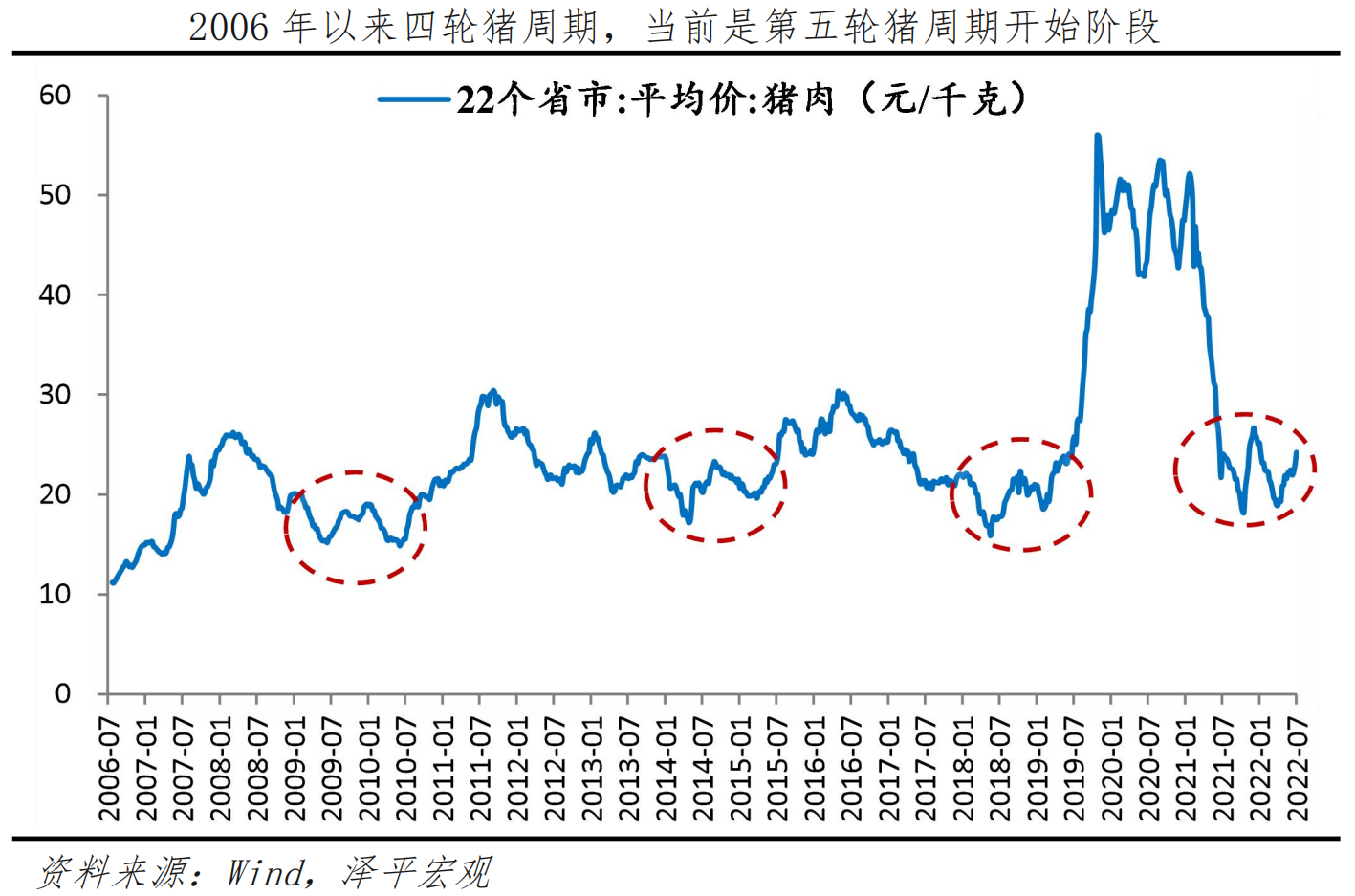

第一輪“豬周期”是2006年中-2010年5月��,歷時(shí)4年,其中上行周期2年����,漲幅132.6%,下行周期2年��。2006年初豬肉價(jià)格持續(xù)處于低位�����,致使養(yǎng)豬業(yè)處于虧損狀態(tài)����。部分養(yǎng)殖戶虧損嚴(yán)重,永久退出�����,大量母豬被淘汰����。2006年全國能繁母豬的存欄量下降3.6%,生豬存欄量同比下降2.6%�����。在大規(guī)模的產(chǎn)能出清后,生豬數(shù)量開始逐漸傳導(dǎo)至豬肉供給端��。2007年�,高致病性豬藍(lán)耳病在全國范圍內(nèi)爆發(fā),延緩了補(bǔ)欄速度�����。因此�����,豬肉價(jià)格從2006年中開始企穩(wěn)回升��,2007年全國22個(gè)省市的豬肉平均價(jià)格為18.8元/千克�,較上年上漲41%��;加之春節(jié)等短期因素作用���, 2008年3月豬肉價(jià)格達(dá)到25.9元/千克的高點(diǎn)。此后��,豬肉價(jià)格開始進(jìn)入下行通道�����。2009年甲型H1N1(豬流感)爆發(fā),2010年出現(xiàn)瘦肉精和注水豬肉等食品安全事件����,公眾的消費(fèi)信心受挫��,需求階段性下降�����,對豬肉價(jià)格形成進(jìn)一步壓制。2010年6月���,全國22個(gè)省市豬肉平均價(jià)跌至15.5元/千克的低點(diǎn)��。

第二輪“豬周期”是2010年6月-2014年4月���,歷時(shí)約4年����,其中2010年6月-2011年9月為上行周期,歷時(shí)15個(gè)月�����,漲幅98%,2011年9月-2014年5月為下行周期�����,歷時(shí)32個(gè)月���。這個(gè)周期是相對經(jīng)典的豬周期�,價(jià)格主要受到豬周期內(nèi)生動(dòng)力推動(dòng),外部干擾因素較少��。在前一個(gè)周期的影響下,能繁母豬的存欄量自2009年起開始下跌�����,進(jìn)入2010年���,對豬肉供給的影響開始逐步顯現(xiàn)����,豬肉價(jià)格開始攀升��。2010年8月�����,能繁母豬存欄量降至4580萬頭�,為周期內(nèi)低點(diǎn)。13個(gè)月后����,豬肉價(jià)格迎來周期內(nèi)高點(diǎn),2011年9月��,豬肉價(jià)格攀升至30.4元/千克�。隨著豬肉價(jià)格的高漲,養(yǎng)殖戶紛紛增加能繁母豬存量���,豬肉價(jià)格又一次進(jìn)入下行通道�����,并一直持續(xù)到2013年上半年��。為了穩(wěn)定豬肉價(jià)格,2013年5月����,商務(wù)部等三部委聯(lián)合開啟凍豬肉收儲(chǔ)工作�,提振了市場信心�,短期價(jià)格有所恢復(fù)��。2014年豬肉價(jià)格再次下行。

第三輪周期是2014年5月至2018年5月�,歷時(shí)4年,其中2014年5月-2016年5月為上行周期,歷時(shí)2年��,漲幅76.6%���,2016年5月-2018年5月為下行周期,歷時(shí)2年。2014年底豬肉價(jià)格邁過W型底部,開始進(jìn)入上升區(qū)間�����。由于2014年起,我國開始實(shí)施嚴(yán)格的環(huán)保禁養(yǎng)規(guī)定,并著力提升生豬養(yǎng)殖業(yè)的規(guī)模化程度�,導(dǎo)致大量散養(yǎng)戶退出市場��,生豬和能繁母豬存欄開始進(jìn)入持續(xù)性的下降通道中�����,2015年上半年爆發(fā)豬丹毒疫情等使得豬肉供給減少,豬肉價(jià)格上行至2016年5月�。此輪豬周期的特點(diǎn)是受環(huán)保和規(guī)模化影響����,豬肉價(jià)格上行并未帶動(dòng)生豬顯著補(bǔ)欄。因?yàn)榄h(huán)保壓制補(bǔ)欄��,同時(shí)規(guī)?����;B(yǎng)殖提升了產(chǎn)業(yè)效率�����,一方面提升了生豬的單體重量�,另一方面使得能繁母豬提供的仔豬數(shù)量上升,因此能繁母豬存欄持續(xù)下降�、2016年生豬存欄下半年略回升3%,生豬屠宰量未受到明顯影響����。豬肉價(jià)格自2016年中開始下降��,并在2018年中完成筑底��。

第四輪周期為2018年中-2022年4月���,歷時(shí)近4年���,目前“W”型底已經(jīng)出現(xiàn)��。本輪豬肉價(jià)格受到非洲豬瘟���、環(huán)保限產(chǎn)政策、豬周期內(nèi)生上漲動(dòng)能�、規(guī)模化養(yǎng)殖等多重因素影響�����,呈現(xiàn)出漲幅大���,速度快等特點(diǎn)���,價(jià)格上漲幅度為歷次豬周期之最��,堪稱“超級豬周期”�。自2018年年末以來�����,我國生豬存欄降幅不斷擴(kuò)大����,在2019年達(dá)到同比-40%的歷史低點(diǎn),并帶動(dòng)豬肉價(jià)格持續(xù)上漲����。豬肉價(jià)格從2018年年中的16元/千克上升至2019年末的56元/千克,漲幅為250%�,為歷次豬周期的最大漲幅。2021年初�����,豬肉價(jià)格持續(xù)下降����,兩次“W”型底均已出現(xiàn)�,本輪“W”型底第一次探底是在2021年10月份��,第二次在2022年4月��。

2 ?未來展望:豬周期或已進(jìn)入筑底上行期�,未來漲幅取決于產(chǎn)能去化程度

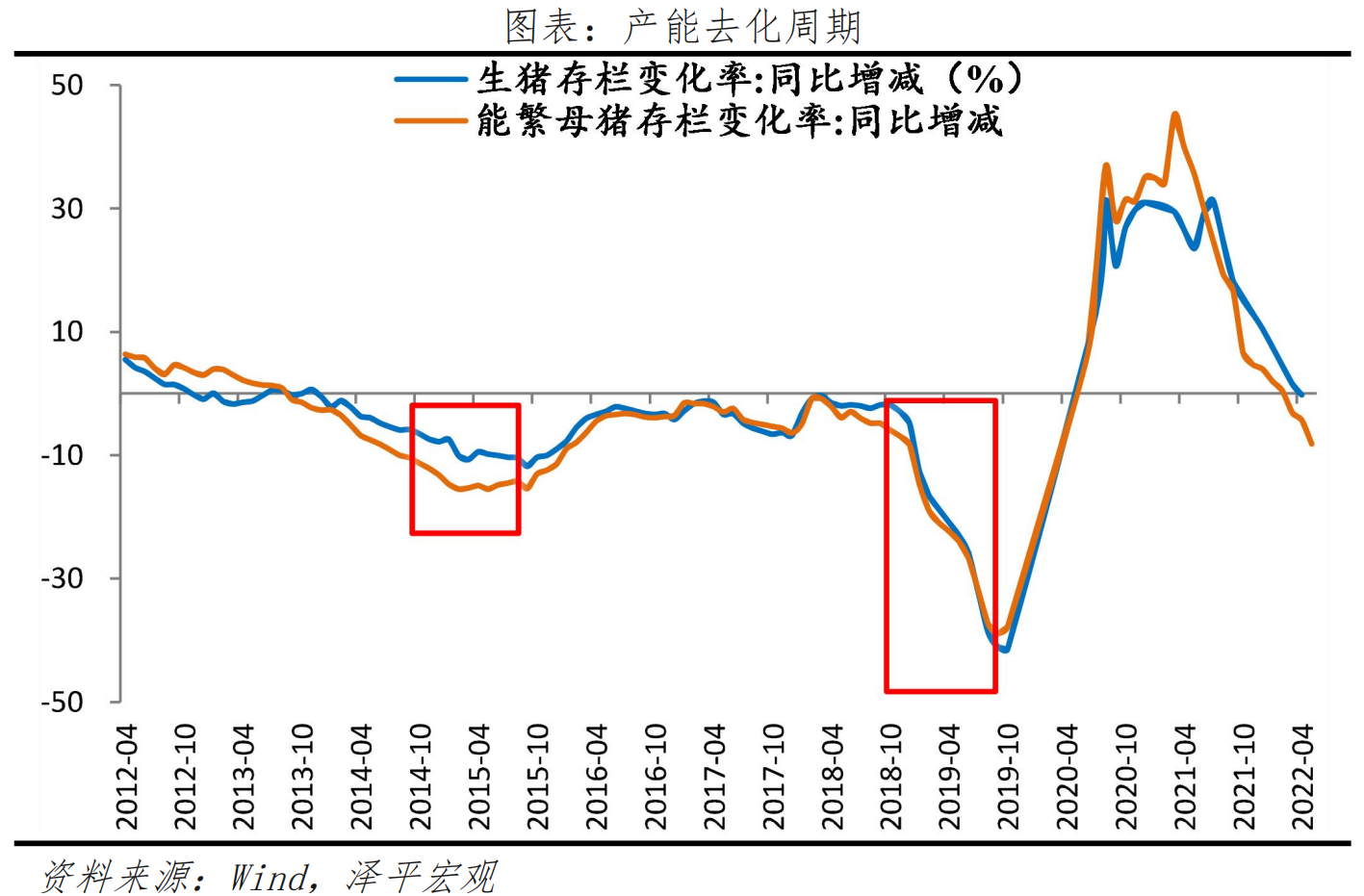

我們判斷,2022年4月豬周期二次筑底���,當(dāng)前或已進(jìn)入新一輪豬周期的筑底上行期����,這與產(chǎn)能去化時(shí)間規(guī)律相印證�����。預(yù)計(jì)未來價(jià)格溫和上漲��,但不具備快速大幅上行的條件����,主因產(chǎn)能去化程度不深�、且處于歷史相對高位,疊加保供穩(wěn)價(jià)措施出臺(tái)��,未來漲幅取決于產(chǎn)能去化程度。

2021年11月至今���,豬價(jià)進(jìn)入“W”筑底階段����,邊際企穩(wěn)�,同比負(fù)向拉動(dòng)收窄。2022年4月為第二次筑底���,22省市豬肉均價(jià)從4月低點(diǎn)18.92元/千克漲到7月1日24.21元/千克��,漲幅28.0%����。生豬期貨價(jià)格亦從4月底16080元/噸漲至7月4日22755元/噸��,漲幅41.5%��。5月CPI中豬價(jià)同比-21.1%�,影響CPI0.34個(gè)百分點(diǎn),對CPI拖累在逐步減弱�����,預(yù)計(jì)后續(xù)對CPI拖累繼續(xù)減弱。

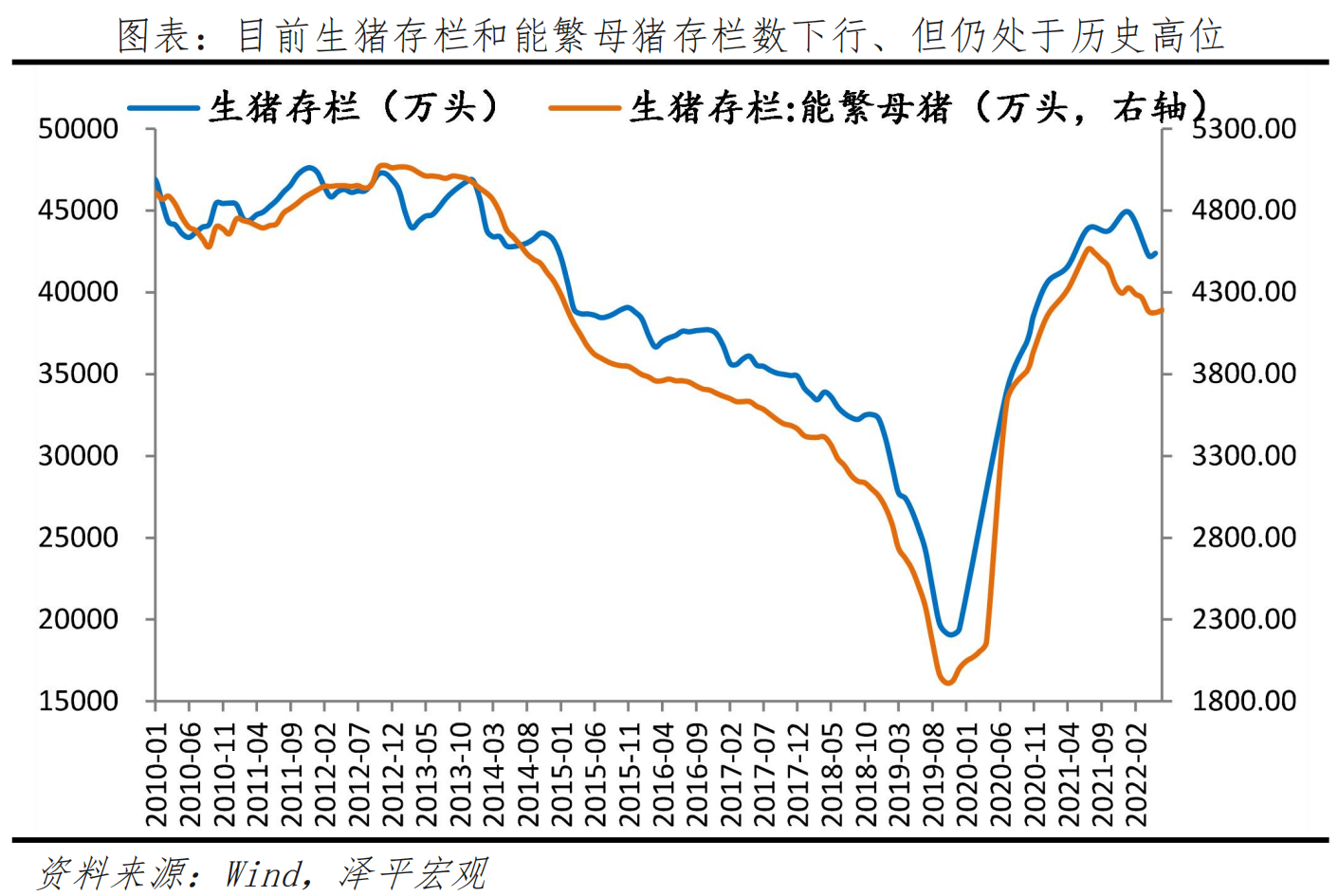

產(chǎn)能已進(jìn)入去化階段�����。生豬和能繁母豬的存欄量分別自2021年6月和2022年12月拐點(diǎn)下行��、但處于歷史高位��。

一方面���,根據(jù)豬周期的時(shí)間規(guī)律��,能繁母豬傳導(dǎo)至豬價(jià)需要10個(gè)月左右��,與今年4月豬肉價(jià)格二次探底相互印證。能繁母豬存欄從2021年6月高點(diǎn)4564萬頭降至2022年5月4192萬頭���,5月同比-8.2%����。生豬存欄從2021年12月4.5億頭降至2022年4月4.2億頭���,4月同比-0.2%��。

另一方面�,拉長時(shí)間跨度看,近兩年生豬出欄量快速恢復(fù)�����,反映產(chǎn)能處于歷史高位水平����。2018年以前我國每年累計(jì)生豬出欄量接近7億頭左右,在非洲豬瘟影響下���,2019��、2020兩年生豬累計(jì)出欄分別僅5.4億�����、5.2億頭�,出欄缺口約達(dá)2億頭���。在非洲豬瘟逐漸緩解��、環(huán)保限產(chǎn)政策有所放松�����、豬周期價(jià)格上漲促進(jìn)散戶加大養(yǎng)殖力度���、規(guī)?���;瘷C(jī)械化養(yǎng)殖產(chǎn)能加速上馬等多重因素影響下���,2021年生豬出欄共6.7億頭�,年度出欄缺口得到大幅緩和�����。

未來一段時(shí)間����,生豬價(jià)格主要觀察以下三個(gè)關(guān)鍵變量:

一是��,產(chǎn)能加速去化預(yù)期�����。當(dāng)前生豬產(chǎn)能絕對量位于歷史高位;生豬存欄絕對值和能繁母豬存欄絕對值都在歷史高位附近�����。目前生豬存欄約4.2億頭(4月份)��,能繁母豬存欄約4192萬頭(5月份)���,仍接近上輪豬周期2014-2015年存欄高點(diǎn)�����。

從歷史豬周期看��,2014年和2018年開始的兩輪豬周期都是經(jīng)歷了2-3個(gè)季度的快速產(chǎn)能下降才開啟價(jià)格大幅上行�。其中能繁母豬產(chǎn)能的同比降幅連續(xù)多個(gè)月維持在-20%以上�,產(chǎn)能快速去化,也給豬價(jià)上行創(chuàng)造了空間����。

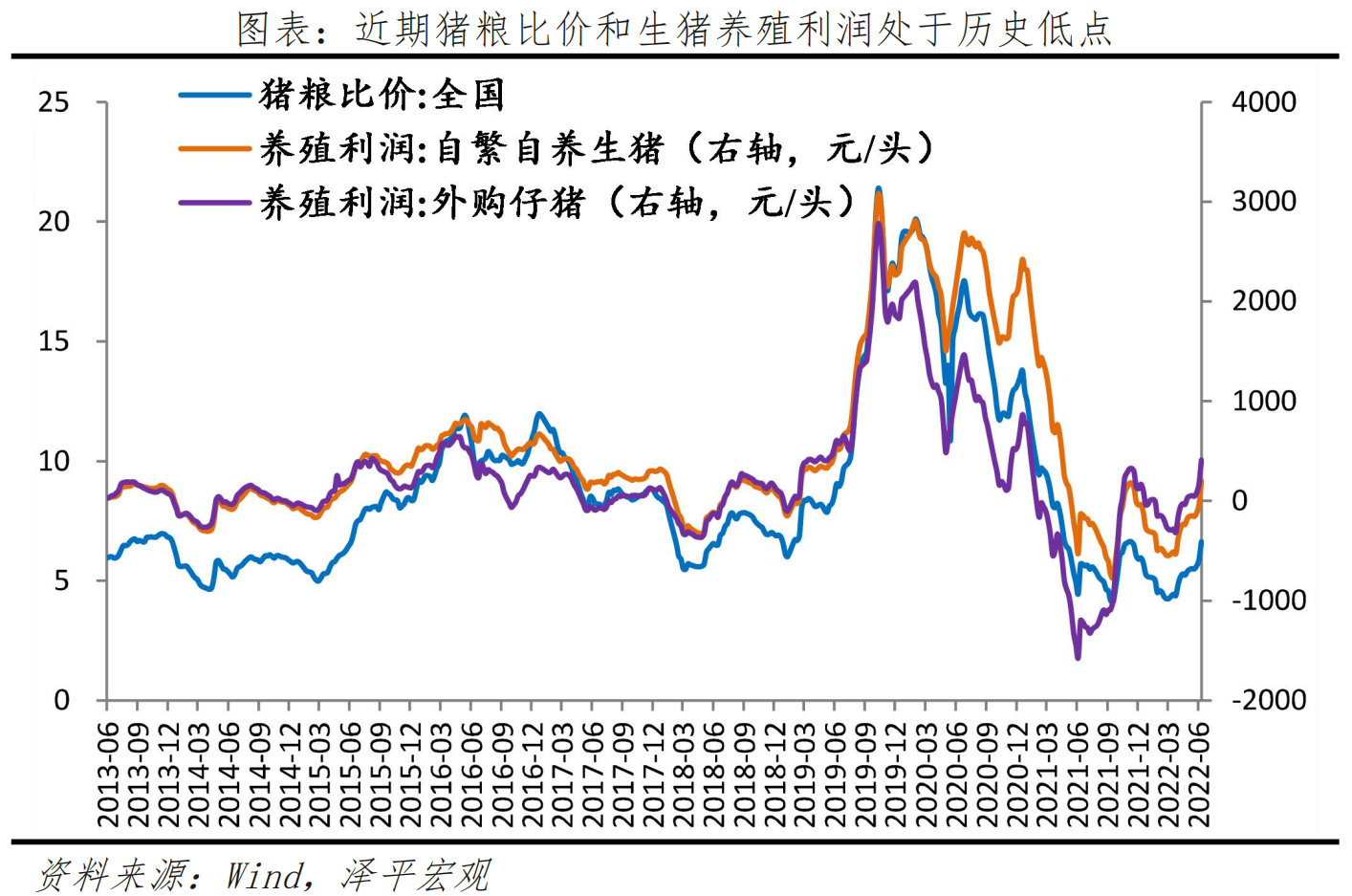

二是,豬糧比價(jià)�����。當(dāng)前豬糧比雖有回升,但仍處低位或壓制產(chǎn)能擴(kuò)張意愿����。2021年6月豬糧比跌破5,進(jìn)入一級預(yù)警區(qū)間���。隨后低位震蕩�����,最低達(dá)到3.93(2021年10月)�。截至2022年7月1日�,豬糧比6.63,雖邊際有所緩和�,但仍持續(xù)處于歷史低位區(qū)間。豬糧比維持相對低位�����,會(huì)侵蝕養(yǎng)殖利潤��,警惕其對后續(xù)產(chǎn)能持續(xù)擴(kuò)張形成壓制���。

三是��,大企業(yè)利潤����、生豬銷售數(shù)量等�����。牧原股份��、新希望��、溫氏股份等大型企業(yè)由于其本身存在的批量化科技養(yǎng)殖優(yōu)勢���,在豬周期中有更強(qiáng)的生存能力���。近年來生豬養(yǎng)殖行業(yè)的行業(yè)集中度較上一輪有所提升,據(jù)農(nóng)業(yè)部數(shù)據(jù)�,2020年生豬養(yǎng)殖規(guī)模化率達(dá)57%�。從公開整理的數(shù)據(jù)來看,2021年全國TOP前20豬企市場占有率20%左右��。

目前,新希望銷售生豬104.56萬頭�,同比50.8%;溫氏股份銷售肉豬132.34萬頭�,同比38.3%;牧原股份銷售生豬586.3萬頭�,同比89.3%。

免責(zé)聲明:本文所涉及內(nèi)容僅做分享交流�����,不作為投資建議��。我們對文中觀點(diǎn)保持中立���。同時(shí)�,非本公司原創(chuàng)文章���,我們會(huì)盡量標(biāo)明準(zhǔn)確出處�����,感謝原作者辛苦創(chuàng)作�,如有侵權(quán)��,請告知,我們將在第一時(shí)間核實(shí)并處理�����。